Αν κάποιος ήθελε να συνοψίσει τα πεδία που θα επηρεάσουν τις οικονομικές εξελίξεις τις επόμενες εβδομάδες και τους επόμενους μήνες αυτά είναι τα εξής:

α) Τα αποτελέσματα των επιχειρήσεων κατά το δεύτερο τρίμηνο

β) Οι εμπορικοί πόλεμοι και η αποπαγκοσμιοποίηση...

γ) Η αύξηση των εστιών γεωπολιτικών εντάσεων

δ) Το ρίσκο ενός δεύτερου κύματος της επιδημίας

ε) Οι αμερικάνικες εκλογές

Ας τα δούμε όμως πιο αναλυτικά...

Τα αποτελέσματα...

Ξεκινά η περίοδος αποτελεσμάτων του δεύτερου τριμήνου για τις αμερικάνικες και όλες τις υπόλοιπες εισηγμένες επιχειρήσεις. Το δεύτερο τρίμηνο εν αντιθέσει με το πρώτο περιλαμβάνει την περίοδο του "κλειδώματος" της οικονομίας και αυτό αναμένεται να έχει δραστική επίδραση στα οικονομικά μεγέθη.

Υπάρχει η εκτίμηση πως το τρίτο και τέταρτο τρίμηνο του 2020 και κυρίως το 2021 θα υπάρξει αναπλήρωση των απωλειών του β' τριμήνου του 2020 και η κερδοφορία θα επιστρέψει στα υψηλά των προβλέψεων των αρχών του τρέχοντος έτους, οι οποίες αιτιολογούσαν και την υψηλή αποτίμηση των χρηματιστηρίων...

Όπως εξελίσσεται το 2020 είναι πολύ νωρίς να στηριζόμαστε σε προβλέψεις για το 2021 όταν ακόμη δεν έχουμε εικόνα των συνεπειών της επιδημίας για το α' εξάμηνο του χρόνου που τρέχει. Οι περσινές προβλέψεις για φέτος απέχουν πολύ από την πραγματικότητα.

Τα αποτελέσματα που άρχισαν να δημοσιοποιούνται ενδεχομένως να αλλάξουν το κλίμα των τελευταίων εβδομάδων.

β) Οι εμπορικοί πόλεμοι…

Πριν λίγες μέρες το Η.Β. απέκλεισε την κινέζικη Huwei από τα δίκτυα 5G, η Ε.Ε. επανεξετάζει τις σχέσεις με την Κίνα βάζοντας φραγμούς και η περίφημη συμφωνία Κίνας - ΗΠΑ απέχει περισσότερο απ’ ό,τι πέρυσι… Οι ΗΠΑ πιέζουν τους συμμάχους να αποκλείσουν κινέζικες επιχειρήσεις.

Ακόμη και αν ο Τραμπ χάσει τις επόμενες εκλογές, στις δυτικές κοινωνίες έχει ωριμάσει η αντίληψη πως η καταστρατήγηση του ελεύθερου εμπορίου από την Κίνα και άλλες αναπτυσσόμενες χώρες θα πρέπει να τελειώσει.

Το πιθανότερο είναι πως θα πάμε σε μια κατάσταση που το εμπόριο και οι συναλλαγές θα είναι χωρίς δασμούς σε οικονομικές ζώνες με παρόμοια πολιτισμικά, πολιτικά και κοινωνικοασφαλιστικά συστήματα.

Κάτι τέτοιο θα περιορίσει τον εισαγόμενο αποπληθωρισμό κάτι που σε συνδυασμό με την ανερμάτιστη νομισματική πολιτική της εκτύπωσης χρημάτων μέσω των προγραμμάτων ποσοτικής χαλάρωσης ενδέχεται να οδηγήσει σε αύξηση του πληθωρισμού.

Ο έλεγχος του πληθωρισμού θα απαιτήσει αύξηση των επιτοκίων κάτι που θα πυροδοτήσει αλυσιδωτές χρεοκοπίες λόγω του υπερβολικά υψηλού χρέους. Τα υψηλότερα επιτόκια θα αυξήσουν το χρηματοοικονομικό κόστος ακόμη και των υγειών επιχειρήσεων, κάτι που θα μειώσει τα κέρδη...

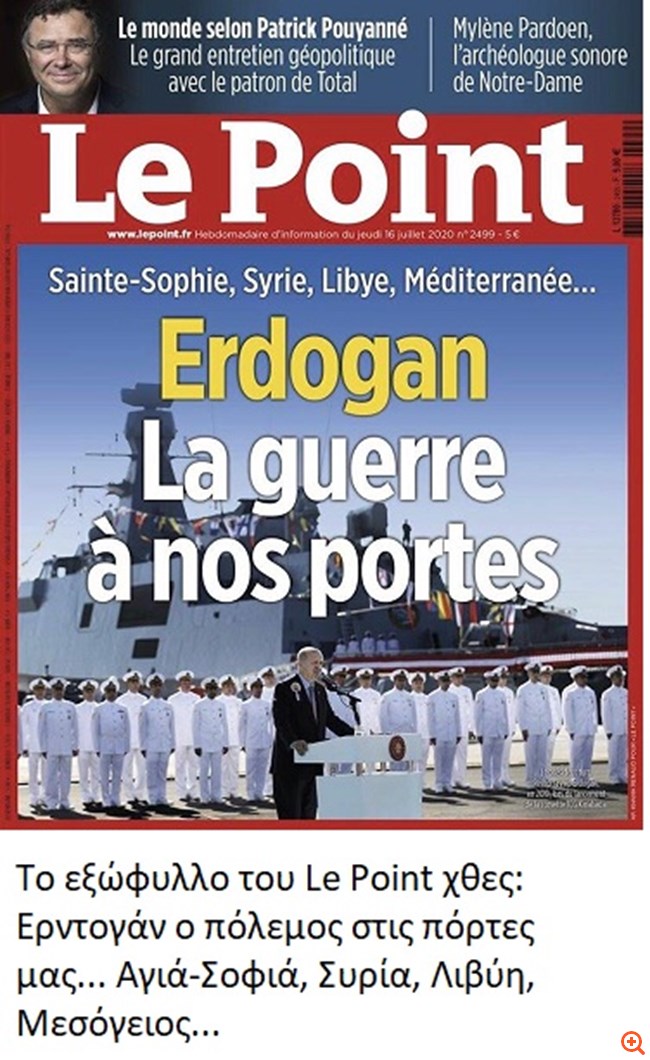

γ) Εστίες γεωπολιτικής ανάφλεξης...

Στη Λιβύη υπάρχει ήδη μια ανοιχτή αντιπαράθεση μέσω "αντιπροσώπων" μεταξύ Τουρκίας και υποστηρικτών της και διάφορων άλλων χωρών της ευρύτερης περιοχής. Η Τουρκία είναι παρούσα και στη Συρία ενώ δυναμιτίζει το κλίμα στο Αιγαίο.

Η εμπλοκή πολλών συμφερόντων δυνάμεων στην περιοχή ενισχύει το σενάριο πως μια μικρή επιπλοκή, έστω και από ατύχημα θα μπορούσε να πάρει ανεξέλεγκτες διαστάσεις μπλοκάροντας την ενεργειακή τροφοδοσία της Ευρώπης από τον Περσικό Κόλπο.

Εκτός της Ν.Α. Μεσογείου εντάσεις υπάρχουν στα σύνορα μεταξύ Κίνας και Ινδίας και στην θάλασσα της Νότιας Κίνας.

δ) Το δεύτερο κύμα…

Η εξάπλωση των κρουσμάτων στο βόρειο ημισφαίριο ακόμη και κατά τους θερινούς μήνες οι οποίοι δεν βοηθούν τη μετάδοση ιώσεων (το χαμηλότερο λόγω εποχής ιικό φορτίο πιθανό να προκαλεί ελαφρύτερα περιστατικά...) αυξάνει τις πιθανότητες για ένα δεύτερο γύρο της επιδημίας το Φθινόπωρο, χειρότερο από τον πρώτο.

Τούτο αν επαληθευτεί είναι πιθανό να έχει αρνητικότερες οικονομικές συνέπειες από την πρώτη φάση της επιδημίας, ακόμη και αν δεν υπάρξει οριζόντιο "κλείδωμα" της οικονομίας.

ε) Οι εκλογές…

Όλες οι δημοσκοπήσεις πλέον για τις προσεχείς αμερικάνικες εκλογές δείχνουν να προηγείται με διαφορά ο υποψήφιος των δημοκρατικών Τζο Μπάιντεν. Η αποτυχία διαχείρισης της επιδημίας από τον λαϊκιστή και "ψεκασμένο" Τραμπ φαίνεται πως εξαλείφει τις πιθανότητες επανεκλογής.

Ο Μπάιντεν σχεδιάζει να αυξήσει την φορολογία των επιχειρήσεων και να ακυρώσει τις φοροαπαλλαγές των υψηλών εισοδημάτων. Ζητούμενο είναι αν εκτός από την Προεδρία οι Δημοκρατικοί καταφέρουν να κερδίσουν και τη Γερουσία κάτι που θα διευκολύνει τις "αριστερόστροφες" μεταρρυθμίσεις που σχεδιάζουν.

Όπως και να έχει μια νίκη των Δημοκρατικών προσθέτει και άλλο ένα βάρος στην εύθραυστη οικονομία.

Η ώρα της κρίσης

Οι παραπάνω κίνδυνοι ελλοχεύουν σε μια περίοδο που αν προκύψει ύφεση στην οικονομία ή ένα κραχ στα χρηματιστήρια κυβερνήσεις και Κεντρικές τράπεζες δεν διαθέτουν όπλα να αντιδράσουν.

Τούτο συμβαίνει γιατί τα επιτόκια είναι στο μηδέν ή και παρακάτω ενώ η υπερβολική αύξηση των χρεών δεν επιτρέπει αύξηση των δαπανών χωρίς κόστος και παρενέργειες.

Όπως ανέλυε πρόσφατα ο James Rickards μέσω του The Daily Reckoning, η εκτύπωση χρημάτων από τις κεντρικές τράπεζες δεν είναι πανάκεια και "φάρμακο" για κάθε ασθένεια.

Σύμφωνα με τον Μίλτον Φρίντμαν που πήρε το βραβείο Νόμπελ των Οικονομικών το 1976 αν έχεις αύξηση του ΑΕΠ κατά 4%, η ιδανική νομισματική πολιτική είναι η αύξηση της προσφοράς χρήματος κατά 4% και τούτο όταν η ταχύτητα κυκλοφορίας του χρήματος παραμένει σταθερή και το επίπεδο τιμών σταθερό.

Η ισορροπία αυτή παράγει μέγιστη πραγματική ανάπτυξη με μηδενικό πληθωρισμό.

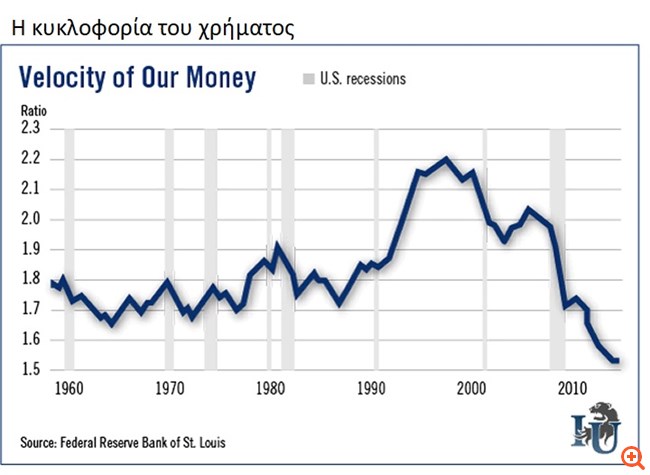

Τα τελευταία χρόνια η ταχύτητα κυκλοφορίας του χρήματος είναι αυτή που δεν μπορεί να ελέγξει η Fed και οι άλλες Κεντρικές Τράπεζες.

Η ταχύτητα κυκλοφορίας του χρήματος συναρτάται της ψυχολογικής διάθεσης. Εξαρτάται από το πως αισθάνεται ένα νοικοκυριό ή οι επικεφαλής μιας επιχείρησης. Η ταχύτητα μετράει πόσες φορές αλλάζει χέρια ένα δολάριο μέσα σε ένα χρονικό διάστημα.

Υπολόγισε λέει ο Rickards πως όταν δίνεις φιλοδώρημα σε ένα σερβιτόρο, αυτός μπορεί να το χρησιμοποιήσει για να πληρώσει το ταξί και ο οδηγός του ταξί να αγοράσει καύσιμα, ο πρατηριούχος για να προσλάβει υπάλληλο, αυτός να αγοράσει ένα ψωμί και πάει λέγοντας...

Αν ο σερβιτόρος δεν πάρει ταξί για να αποταμιεύσει το δολάριο ο δείκτης κυκλοφορίας του χρήματος μειώνεται και ένα σορό κόσμος θα χάσει εισόδημα και η οικονομία ανάπτυξη.

Η ταχύτητα κυκλοφορίας του χρήματος καταρρέει τα τελευταία 20 χρόνια.

Από την κορυφή του 2,2 το 1997 (κάθε δολάριο παρήγαγε -2,20 δολ. του ονομαστικού ΑΕΠ), μειώθηκε στα 2 το 2006 λίγο πριν την παγκόσμια οικονομική κρίση και στη συνέχεια συνετρίβη στα 1,7 στα μέσα του 2009.

Η πτώση της ταχύτητας κυκλοφορίας δεν σταμάτησε το 2009 αλλά συνέχισε να μειώνεται μέχρι το 1,43 το 2017 και αυτό παρά τα μηδενικά και αρνητικά επιτόκια και τα προγράμματα ποσοτικής χαλάρωσης.

Λίγο πριν το "κλείδωμα" της οικονομίας λόγω πανδημίας στις αρχές του 2020 είχε πέσει στο 1,37 και το σοκ αυτής της περιόδου αναμένεται να τη μειώσει περαιτέρω.

Από το 2009 και μετά έχουν εφαρμοστεί αρκετά προγράμματα ποσοτικής χαλάρωσης χωρίς να βελτιώσουν τον ουσιαστικό αυτόν δείκτη της πραγματικής οικονομίας.

Η κατάσταση αυτή δείχνει πως τα προγράμματα ποσοτικής χαλάρωσης και δημοσιονομικής τόνωσης που φέτος ξεπερνούν παγκοσμίως τα 7 τρισ. δεν μπορεί να αντιστρέψουν τη γενικότερη κατάσταση. Πόσο μάλλον που ο φόβος αυξάνει παντού τις καταθέσεις...

Παράλληλα οι κυβερνήσεις αυξάνουν παντού τις δαπάνες. Τούτο λαμβάνει μέρος σε μια κατάσταση υψηλού χρέους.

Τόσο οι ΗΠΑ που έχουν τη μεγαλύτερη οικονομία όσο και ο υπόλοιπος κόσμος βρίσκονται πιο κοντά σε αυτό που οι οικονομολόγοι Carmen Reinhart και Ken Rogoff περιγράφουν ως ένα απροσδιόριστο και συνάμα πραγματικό σημείο όπου ένα ολοένα αυξανόμενο χρέος προκαλεί την αποστροφή του πιστωτή, αναγκάζοντας ένα έθνος με υψηλό χρέος σε μέτρα λιτότητας και υψηλά επιτόκια δανεισμού.

Η έρευνα της Reinhart και του Rogoff προσδιορίζει το σημείο αυτό του χρέους κοντά στο 90% του ΑΕΠ. Όταν το χρέος ξεπερνά το 90% ο περίφημος Κευνσιανός πολλαπλασιαστής όπου η αύξηση των κρατικών δαπανών παράγει αύξηση του ΑΕΠ πέφτει κάτω από το 1. Τουτέστιν 1 δολάριο χρέους παράγει λιγότερο από 1 δολ. ανάπτυξης…

Σύμφωνα με την Bank Of International Settlements, το ποσοστό των επιχειρήσεων "ζόμπι" δηλ αυτών που είναι χρεοκοπημένες και επιβιώνουν χάρη στα αρνητικά επιτόκια έχουν αυξηθεί σημαντικά τα τελευταία χρόνια και αναμένεται να εκτοξευθούν φέτος.

Όλα τα παραπάνω συνθέτουν μια μεγάλη εικόνα με ιδιαίτερα αυξημένο ρίσκο για τους επόμενους μήνες. Η αντίστροφη μέτρηση προς την ώρα της αλήθειας φαίνεται να επιταχύνεται.